«Я послушался Баффета и решил вдолгую вкладывать в акции». За 10 лет Дмитрий превратил $2000 в $100 000. Как?

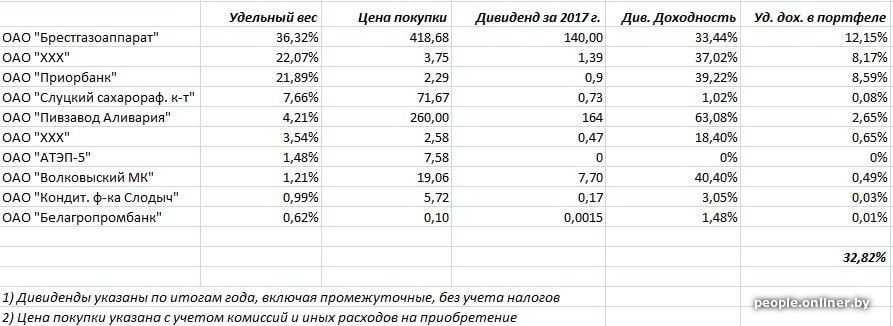

Ветка форума Onliner.by, посвященная инвестициям в ценные бумаги, появилась в 2008 году и поначалу была едва востребована, но резко ожила после того, как депозиты перестали быть единственным объектом инвестирования. Сегодня представляем вам рассказ одного из участников комьюнити Дмитрия Наривончика о своем портфеле акций, позволяющем зарабатывать в среднем 33% годовых.

— В чем мой корыстный интерес? В медийном пространстве сплошные истории про обман и ущемление прав акционеров. В то же время у нас достаточно позитивных историй, когда владельцы акций получили или получают неплохой доход, только о них обычно не говорят. Вот и складывается ситуация, когда большинство белорусов считают, что фондовый рынок и ценные бумаги — это не про нашу страну.

Я хочу на своем примере показать, что акции наших белорусских предприятий могут быть хорошим источником дохода.

Первые деньги пришли от займов

— Помогла школа с физико-математическим уклоном. У меня в заначке было около $2 тыс. Решил заняться микрокредитованием. Тогда это было достаточно просто: ниша была свободна, количество проблемных должников еще не достигло таких масштабов, главное, ежегодно подавай декларацию и плати налоги.

— Как вы с клиентами искали друг друга?

— По объявлениям. Процентные ставки были около 20% в месяц. Много? Но и риски высокие. Каждый третий кредит — проблемный, и это несмотря на то, что я разрабатывал модели и все просчитывал, стараясь систематизировать. Со временем понял одно: те, кто обращается за короткими кредитами, — это люди, которые постоянно имеют проблемы с деньгами из-за разбалансированного бюджета. Стоит ли удивляться, что в один прекрасный момент они перестают платить? А те, кто более платежеспособен, вряд ли придут за деньгами на таких условиях. Вот такой парадокс.

«На акциях „Приорбанка“ я заработал крупную сумму»

— Отработав период с займами, я умножил $2000 в 10 раз, причем с уплатой налогов. Это был примерно 2015 год. За плечами были подработка в финансовом секторе и постоянное самообучение. Тогда я и решил что-то делать на рынке акций.

— Как выбирали первую покупку?

— Сразу стало понятно, что стратегия «купить подешевле — продать подороже» у нас не сработает, потому что наш рынок низколиквидный. Можно купить бумагу и застрять в этой инвестиции на долгие годы. Я решил действовать фундаментально, по аналогии с тем, как действует известный американский инвестор Уоррен Баффет: покупать акции не в расчете продать их по более высокой цене, а приобретать их прежде всего как долю в конкретном предприятии в расчете на дивиденды. Первыми акциями, на которые я обратил внимание, были акции «Приорбанка». В течение полутора лет я покупал эти ценные бумаги небольшими пакетами. Средняя цена покупки за это время составила $0,9.

В акции «Приорбанка» я вложил $14 тыс. В течение двух лет ежегодный доход на акцию составлял $0,18—0,20, а в сентябре 2017 года выплатили $0,45 — фактически 50% от стоимости бумаги.

— Почему? Можно ли было предвидеть это?

— Нет. Это не типичная история. Могу только догадываться, что это было связано с переговорами по вхождению в капитал Европейского банка реконструкции и развития. Возможно, это как-то способствовало переводу части накопленной прибыли крупным акционерам, но и миноритариям перепало. После этого резко выросла стоимость акции — сейчас за нее дают уже 5,2—5,5 рубля, что в два с половиной раза больше относительно моей покупки. Считайте.

Облигации больше боятся инфляции и девальвации, чем акции

— Тем временем я продолжал выдавать займы, но уже юридическим лицам — под меньший процент, зато с более предсказуемым расчетом. Деньги систематически приносили доход — я докупал бумаги на них, изымая то, что нужно для скромных жизненных потребностей.

— За падением курса белорусского рубля следили?

— Акции, на мой взгляд, гораздо лучше защищены от курсовых колебаний и инфляции, чем зарплата или облигации. Конечно, перед резким одномоментным изменением курса им, как и любым другим рублевым вложениям, устоять будет сложно, но если у предприятия есть валютная выручка, то плавную девальвацию они держат неплохо. Так, например, в начале этого года я купил акции «Брестгазаппарата» — крупнейшего в СНГ производителя газовых плит. И сразу попал в реестр по выплате дивидендов за 2017 год, получив 33% годовых. У этого предприятия 80% выручки поступает в валюте, так что от девальвации оно само по себе защищено неплохо.

Что касается инфляции, то ее следует остерегаться прежде всего держателям облигаций и банковских депозитов, так как она уменьшает их реальный доход. А для предприятия рост цен — это увеличение выручки, прибыли и дивидендов, если менеджмент хорошо делает свою работу.

За эти годы были разные сделки. Однажды на Onliner.by человек отписался на мое предложение о покупке ценных бумаг: он хотел продать пакет акций «Оливарии». Поторговались. Я купил 25 штук по цене 260 рублей за каждую и уже за первый год получил 164 рубля дивидендов. Хотя до этого они платили вяло. С тех пор я владелец 0,2% их акций.

— Какой считается норма выплаты дивидендов?

— 20% от чистой прибыли. Это рекомендуемая норма. Но не обязательство.

— Расскажите о неудачных инвестициях.

— В рамках тестирования различных стратегий и тактик я покупал разные бумаги. Как и предполагал, все спекулятивные покупки застряли. Рынок пока не готов. Например, за половину номинальной стоимости я стал владельцем акций «Белагропромбанка». Купил, а теперь попробуй продай.

С дивидендами я просчитался, покупая бумаги Слуцкого сахарорафинадного комбината. У них была хорошая история. Но сахар — это просто сахар. Энергоносители подорожали, и российский сахар стал дешевле, выручка комбината упала. Вместе с ней снизились и дивиденды. Сложно сказать, что будет дальше (вдруг каким-то образом вмешается государство с протекционистскими мерами). В общем, пока я получил 1% годовых.

Получается, что убытка как бы и нет — скорее недополученная прибыль.

— Легко ли выйти за пределы белорусского рынка предложений?

— В этом году мы с товарищем решили попробовать российский рынок. Там все проще, конечно. Но белорусам открыть там счет на свое имя достаточно сложно. Единственный легальный способ работать с акциями на внешних рынках — через доверительное управление. Мы пошли иначе: открыли с другом — гражданином РФ инвестиционный счет. Купили немного бумаг Саратовского НПЗ. В России есть программа Quik — можно торговать онлайн. Для меня это пока больше эксперимент, говорить о каких-то результатах рано.

Риски есть у всех. У большого бизнеса они большие

— Сейчас в Беларуси жестко не хватает акций. Если кто-то решит зайти с деньгами, то запросто может наткнуться на отсутствие предложений.

— IPO?

— Все IPO — народные и ненародные — это отдельная история. Хорошее направление, но предприятия должны быть готовы к этому сами, а не только под давлением государственных органов. Изначально проект МЗИВ вызывал у меня сомнения, но дивидендная история у них складывается хорошо. Правда, они платят высокие дивиденды: 50—60% от чистой прибыли. У меня, как аналитика и фундаментального инвестора, возникает вопрос: надолго ли хватит такой дивидендной политики и не ждет ли ее в ближайшем будущем корректировка?

— Сколько стоит ваш инвестиционный портфель?

— Сложно оценить, учитывая, что в отношении большинства бумаг рыночной цены нет. Значит, цена их неизвестна. По вложенным деньгам — около $70 тыс. За счет роста бумаг «Приорбанка» — даже под $100 тыс.

— Что не так с облигациями — самыми популярными ценными бумагами последних лет?

— Меня они не интересуют, потому что приносят мало. Я отношу себя к активным инвесторам и ищу больший доход — от 18%.

Большинство людей переходят на облигации после банковских депозитов, не понимая, что приобретение облигаций — это полноценная инвестиционная операция, предполагающая определенный риск. Сегодня условно безрисковыми могут считаться только облигации Министерства финансов, Национального банка и государственных банков. Надо различать покупку таких облигаций и приобретение более рискованных корпоративных облигаций, доход по которым не гарантирован. И логично, что корпоративные бумаги должны давать инвестору премию дополнительной доходности за риск.

— Несколько лет продажи облигаций — ни одного громкого дефолта.

— Тем не менее они были, но не в отношении крупных эмитентов, чтобы пострадало много людей и создался совокупный негативный фон. Была небольшая сеть в Бобруйске, которая не выполнила свои обязательства. Вот недавно Минфин опубликовал еще одну новость.

Риски есть и у крупного бизнеса: вспомните Fenox или «Трайпл». На мой взгляд, риски облигаций и акций примерно совпадают, если акции подобраны качественно. Но профит несравним.

— Качественный подбор акций — это знания и время. У многих людей, которые хотят вложить свои несколько тысяч рублей, нет ни того, ни другого.

— Я трачу много времени, да, это мой выбор. Мне нравится анализировать работу предприятий, отыскивать жемчуг в нашем болоте. Мне нравится дешево покупать первоклассные предприятия, участвовать в собраниях акционеров и получать дивиденды. Наверное, можно сказать, что я евангелист в этом направлении, как сейчас принято говорить у айтишников. Обычному клиенту тратить столько ресурсов не нужно. Почитайте форум — там можно обращаться с вопросами, на которые знающие люди и брокеры быстро ответят.

— Вы не видите рисков в государственной политике относительно акций? Разве все эти истории не мешают развитию?

— Вопросы есть. Государство будто не определилось, в каком направлении двигаться. С одной стороны, идут процессы национализации в отношении ряда предприятий. Государство размывает долю акционеров, вводит своих представителей в наблюдательные советы, блокирует обращение бумаг, несмотря на судебные решения. Это все, конечно, некрасивые истории, которые наносят белорусскому фондовому рынку огромный репутационный ущерб. С другой стороны, до сих пор идет чековая приватизация, в процессе которой владельцы чеков могли стать акционерами неплохих, в принципе, предприятий — Стройтреста №35 и МАПИД.

Сдерживает развитие рынка преимущественное право государства на покупку акций определенных предприятий. Например, если я хочу продать их и нашел покупателя, мы договорились о цене, то все равно должны отправить извещение исполкому. А тот в течение трех месяцев будет решать, покупать или нет. Порядок не очень эффективный.

По налогообложению — вы платите 13% подоходного налога с дивидендов и разницы между ценой покупки и ценой продажи. По акциям с точки зрения долгосрочной покупки есть льгота: продажа через три года другому клиенту подоходным налогом не облагается. Хороший стимул для долгосрочных инвестиций.

Ну и по функционалу — намного проще торговать в России, все можно делать онлайн. А у нас надо ехать к брокеру, оставлять заявку. То есть инфраструктура удаленного взаимодействия брокера и клиента пока развита слабо.

Сейчас есть ожидание эффекта от закона об инвестиционных фондах, который вступает в силу в июне. Он создает механизм для функционирования инвестиционных фондов. Не уверен, что они придут сразу и скоро, но, если придут, это может серьезно поменять профиль нашего рынка. Пока же все зависит от частных инвесторов. И надо сказать, что рынок постепенно меняется, многие начинают интересоваться приобретением акций, пробуют свои силы на рынке. Растет количество сделок слияния и поглощения через приобретение акций крупными компаниями. Все это внушает оптимизм. Хочется верить, что хороших историй на нашем рынке будет становиться больше.

Наш канал в Telegram. Присоединяйтесь!

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber!

Перепечатка текста и фотографий Onliner.by запрещена без разрешения редакции. nak@onliner.by